В 1987 г. Представители 12 ведущих индустриальных стран (страны “Большой семерки” (G7), Швеция, Швейцария и Бенилюкс) объявили о заключении соглашения о стандартах капитала, часто называемого Базельским соглашением, которые применялись бы единообразно во всех банковских учреждениях, находящихся под юрисдикцией перечисленных государств.

Размер собственных средств коммерческого банка играет огромную роль:

- для самого банка, поскольку объем и характер осуществляемых как активных, так и пассивных операций напрямую зависят от объема капитала, что в итоги оказывает существенное влияние на формирования результатов деятельности;

- для кредиторов банка, а также клиентов, находящихся на расчетно-кассовом обслуживании, что связано с обеспечением сохранности их вложений и гарантией стабильности обслуживания;

- для государственных органов, в том числе ЦБ, которые заинтересованы в стабильности экономики в целом, в частности, банковские системы и системы безналичных расчетов, поскольку эта стабильность может быть достигнута только при наличии у коммерческих банков собственных средств, отвечающих установленным требованиям, адекватным рыночной ситуации по своим количественным и качественным параметрам.

В РК минимальный размер собственного капитала должен составлять 5 миллионов евро.

Таким образом, перед руководством банка периодически возникает проблема пополнения собственных средств.

Пополнение банковского капитала осуществляется двумя способами:

- увеличение капитала за счет внутренних источников;

- увеличение капитала за счет внешних источников.

Первый способ заключается в проведении определенной дивидендной политики, суть которой сводится к повышению доли удержания прибыли за счет сокращения (или относительного сокращения при неизменном росте прибыли) выплаты дивидендов держателям обыкновенных акций.

Второй способ состоит прежде всего в дополнительной эмиссии долевых ценных бумаг с правом обмена на акции. К данному способу также относится продажа основных средств и в первую очередь недвижимости с последующей арендой. Подобного рода сделки наиболее привлекательны в периоды, когда инфляция и экономический рост значительно опережают повышение текущей стоимости в сравнении с его первоначальной стоимостью, отраженной в балансе банка.

Оценка достаточности собственного капитала банка предполагает: определение критериев достаточности капитала, выбор показателей, характеризующих достаточность капитала, и оценку фактического уровня соответствующих показателей [Есенов Б. Проблемы и перспективы развития фондового рынка в Казахстане//Саясат. № 6, 1999. С. 72.]. Существует много способов вычисления показателей достаточности капитала: от простого соотношения капитала банка и суммы всех активов или обязательств, расчета коэффициента "свободного" капитала до соотношения капитала банка с активами, взвешенными с учетом риска потери части их стоимости. Все эти показатели, исходя из методики их расчета, могут быть объединены в две основные группы: отношение капитала к общим депозитам (вкладам); отношение капитала к активам (различной группировки и оценки)2. Но на практике, для того чтобы правильно оценить достаточность капитала, не достаточно только лишь рассчитать показатели.

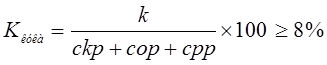

Самой ранней методикой является Базельская методика. Она разработана в 1988 г. и до сих пор в нее вносятся различные дополнения и изменения. Основу концепции оценки достаточности капитала составляли следующие принципы: деление капитала на два уровня - капитал первого (основного) и капитал второго (дополнительного) уровня; учет качества активов посредством взвешивания активов и забалансовых операций по риску, а следовательно, оценка капитала с учетом принятого банком риска; акцент на качество кредитного портфеля и взвешенную кредитную политику; установление ограничений на соотношение между капиталом первого и второго уровня; определение нормативного требования по показателю достаточности капитала (норматив достаточности или коэффициент Кука) на уровне 8 процентов для общей суммы собственных средств и 4 процентов — для капитала первого уровня. Расчет коэффициента достаточности капитала предлагается производить по следующей формуле: (коэффициент Кука) [Инвестиционные возможности Казахстана. А., 1997. С. 112.]:

где К — собственные средства (капитал) банка, тыс. тенге.;

СКР — совокупная величина кредитного риска, тыс. тенге.;

СОР — совокупная величина операционного риска, тыс. тенге.;

СРР — совокупная величина рыночного риска, тыс. тенге.

Предложенный Базельским комитетом подход к определению достаточности капитала обладает следующими основными достоинствами: характеризует "реальный" капитал; способствует пересмотру стратегии банков и отказу от чрезмерного наращивания кредитов при минимальном капитале, отдавая предпочтение не объему кредитного портфеля, а его качеству; способствует увеличению безрисковой деятельности банка; поощряет правительство уменьшать регламентацию деятельности банков, поскольку в ней проявляется больше элементов саморегулирования; дает возможность учитывать риски по забалансовым обязательствам; позволяет сравнивать банки разных стран.