Рассмотрение основ теории регулирования рынка ценных бумаг начнем с определения понятия фондового рынка.

Фондовый рынок - часть финансового рынка и финансового сектора, организующая наряду с другими его сегментами трансферт денежных ресурсов между агентами, предъявляющими спрос и предложение на них, и участвующая в формировании относительных цен на данные ресурсы. Причем способ перемещения денежных ресурсов в рамках фондового рынка сопряжен с трансформацией денежных ресурсов в форму ценных бумаг, обладающих признаками публичной достоверности и обращаемости, так что движение денежных ресурсов в рамках данного рынка преобразуется в циклические формы с непрерывным процессов ценообразования в отношении ценных бумаг[1].

Рынок

ценных бумаг - система экономических отношений, опосредствующих движение капитала во всех его функциональных формах (денежной, производительной, товарной), с помощью особого экономико-правового инструмента (экономико-социального института) - ценной бумаги[2].

Таким образом, надо отметить: рынок

ценных бумаг отвечает за ценообразование как на денежные ресурсы, так и на ценные бумаги. Последние имеют разные конструкции и несут в себе определенные комплексы прав. Так что фондовый рынок, по сути, устанавливает цены в отношении комплексов прав, именуемых ценными бумагами.

Представим функции фондового рынка в двухуровневой стратифицированной системе как комплекс функций первого порядка, вытекающих из природы инструментов рынка, их юридического статуса и т.п., и комплекс функций второго порядка, основных, однако зависящих от первичных функций, основанных на них, на возможностях инструментов и институтов рынка выполнять функции первого порядка.

К функциям первого порядка можно отнести следующие функции фондового рынка[3]: функцию институционального формирования различных (но базирующихся на единых корпоративных принципах) бизнес - единиц и бизнес - структур (предприятий, банков) (через институты акционерного права и первичного рынка ценных бумаг); функцию осуществления (реализации) прав собственности, а также управленческого контроля над предприятиями и банками (через институты корпоративного права и вторичного рынка ценных бумаг); функцию обеспечения правительства инструментами неэмиссионного долгового финансирования экономики (через институты рыночного государственного долга); функцию хеджирования и диверсификации отдельных видов рисков экономических субъектов (через институты рынка производных и срочных инструментов, институт секьюритизации и пр.). К функциям второго порядка относится целых ряд функций, разбитых на две группы.

Группа I. Функции фондового рынка как части экономической системы:

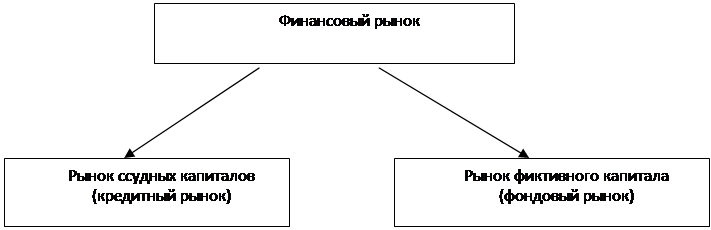

К ним относятся[4]: аллокационная функция - функция эффективного размещения ресурсов в экономике через участие в межотраслевом, межсекторном и межфирменном переливе капитала; функция распределения (перераспределения) доходов в экономике; функция аккумуляции и мобилизации свободных средств и сбережений частного сектора экономики в интересах макроэкономического накопления, обеспечения трансформации сбережений в инвестиции; функция концентрации и централизации капиталов, укрупнения бизнеса; функция определения степени эффективности направления и использования средств; информационная функция; функция перераспределения прав собственности и разделения сфер влияния между обладателями денежных капиталов; функция экспорта-импорта капитала. Группа II. Функции фондового рынка как сферы, позволяющей участникам рынка достигать глобальных, значимых для всей системы целей. К таким функциям следует отнести, прежде всего, регулятивную функцию - функцию участия в макроэкономическом регулировании на отраслевом, региональном, государственном и международном уровнях. Финансовый рынок исторически разделился на кредитный рынок, или рынок ссудного капитала, и рынок ценных бумаг, или, как его называли некоторые авторы, рынок фиктивного капитала. Отчетливо зафиксировать это разделение можно начиная с середины XIX века. Основой такого деления выступает набор институтов, представляющих данных сегменты (рис.1).

|

Рис.1. Деление финансового рынка по институциональному признаку[5]

Институционально рынок ссудного капитала (рынок кредитов) представлен кредитной системой (при расширенном рассмотрении она включает Центральный банк, коммерческие банки, кредитные организации небанковского типа, инвестиционные фонды и инвестиционные банки, страховые компании). Данная система распадается на две основные части: группу субъектов, профессионально осуществляющих посредническую деятельность на рынке, и субъект, регулирующий и контролирующий их работу.