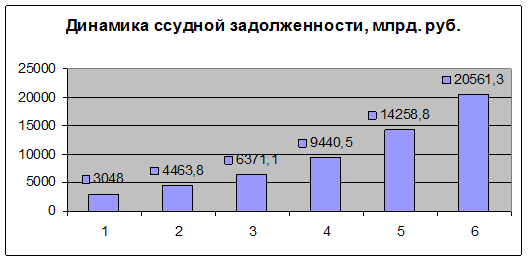

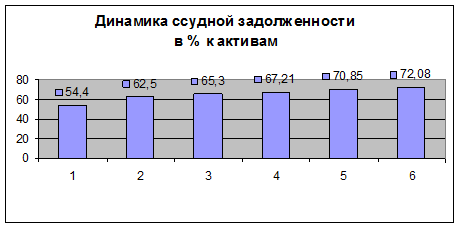

Кредитование всегда было и остается приоритетной экономической функцией банков. Динамика кредитных вложений банков свидетельствует о присутствии тенденции увеличения объемов кредитования как в абсолютных, так и в относительных показателях (диагр.1)

Диаграмма 1. Динамика ссудной задолженности (млрд. руб.))[1]

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

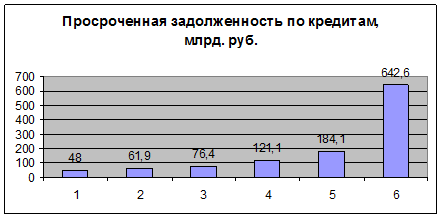

Кредитование является наиболее прибыльной и одновременно наиболее рискованной частью банковских операций. Непогашение кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств, связанных с ним предприятий, банков и частных лиц. Вместе с ростом объема кредитных операций банков и постоянным наращиванием кредитных портфелей наблюдается рост просроченной задолженности[2] (диагр.2).

Диаграмма 2. Динамика и структура просроченной задолженности по кредитам, депозитам и прочим размещенным средствам[3]

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

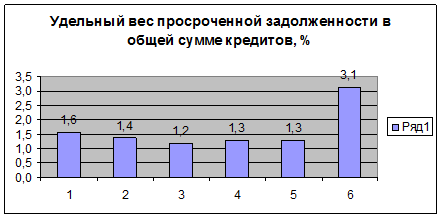

То есть анализ качества кредитного портфеля российских банков демонстрирует тревожные тенденции: доля официально показанной просроченной задолженности в российских банках хотя и невелика, но устойчиво растет. На начало апреля текущего года просроченная задолженность по кредитам предприятиям и населению достигла 3,1% против 1,3 % на начало 2008-го. Существенно увеличивается прежде всего доля просроченной задолженности по кредитам населению: если на начало 2008 года она не превышала 3,2%, то к марту текущего ее значение поднялось до 4,7%[4]. Общий рост «просрочки» мог бы быть гораздо больше, однако выручает стабильное качество кредитов реальному сектору. Логично предположить, что снижение качества кредитов населению — сознательная «жертва» банков, стремящихся как можно более полно освоить этот рынок. Основная конкурентная приманка, к которой прибегают банки, — скорость обработки заявок клиентов и принятия решения о выдаче кредита. При этом используется скоринговая система, на основании заполненной клиентом анкеты, сведения в которой банк зачастую не проверяет. Фактически одна модель накладывается на другую — упрощенный образ заемщика на экспертно-статистическое представление данного банка об идеальном заемщике. Подобный подход позволяет экономить на издержках и выигрывать время, однако, как и любая модель, он изначально содержит в себе ошибки двух видов: отсекаются добросовестные заемщики, по каким-то сугубо индивидуальным причинам не укладывающиеся в модель, и пропускаются мошенники, умеющие рисовать «правильные» анкеты.[5]

Наблюдается рост просроченной задолженности, но и динамикой основных элементов, характеризующих достаточность капитала[6] (диагр.3).